■ 個人町民税

1月1日現在で安平町に住所がある個人に課税される税金で「均等割」と「所得割」からなります(1月2日以降転出した方を含む)。

均等割も所得割もかからない方

生活保護法による扶助を受けている方

障害者、未成年者、寡婦又はひとり親で前年中の合計所得金額が135万円以下の方

(給与収入のみの場合、年収2,043,000円未満)

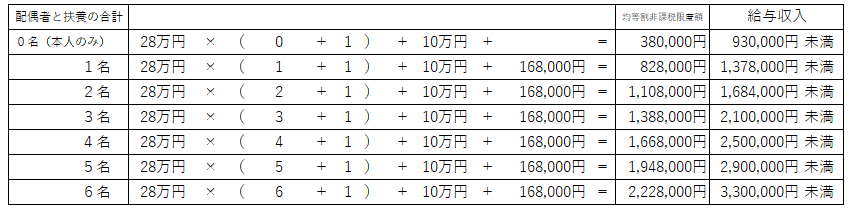

均等割のかからない方

前年の合計所得金額が、28万円×(同一生計配偶者+扶養人数+1)+10万円+168,000円

(※168,000円は配偶者もしくは扶養親族がいる場合のみ加算)

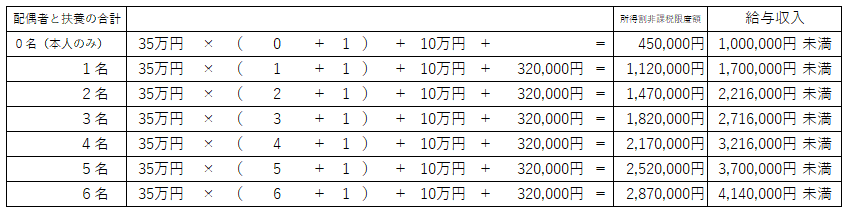

所得割のかからない方

前年の総所得金額等が、35万円×(同一生計配偶者+扶養人数+1)+10万円+320,000円

(※320,000円は配偶者もしくは扶養親族がいる場合のみ加算)

納期

サラリーマン等で給与から差し引かれる方 6月から翌年5月まで毎月12回

年金から差し引かれる方 4月から毎偶数月の6回

それ以外の方 6、8、10、12月の4回

■ 法人住民税

・町内に事務所又は事業所を有する法人(均等割+法人税割)

・町内に事務所又は事業所はないが、寮、宿泊所、クラブ等を有する法人(均等割)

・町内に事務所又は事業所を有する法人課税信託の受託者(法人税割)

法人の設立・設置・変更等に伴う届出及び添付書類

| 届出の内容 | 添付書類(いずれも写し可) |

|---|---|

| ・町内に法人を設立 ・町内に事務所等を『 初めて 』設置 |

|

| 町内に事務所等を設置 (町内への設置が2カ所目以降) |

(添付する書類はありません) |

| 本店の安平町への移転(転入) |

|

| 本店の他市町村への移転(転出) | 商業登記簿謄本(履歴事項全部証明書) (注意)安平町における旧本店が支店として存続するかどうかを「法人の設立(設置)変更等申告書(異動届)」に必ず記載してください。 |

| 商号、資本金、代表者などの登記事項の変更 | 商業登記簿謄本(履歴事項全部証明書) (注意)代表者の住所変更のみの場合は届出の必要はありません。 |

| 事業年度の変更 | 新たな定款 又は 総会議事録 |

| 法人の分割 |

|

| 法人の合併 |

|

| ・連結納税の承認 ・連結納税の承認の取消し |

|

| 町内の事務所等の廃止又は休業 | (添付する書類はありません) (注意)休業日は休業を開始した日(事業を行っていた最終日の翌日)を記載してください。 |

| 解散・結了 | 商業登記簿謄本(履歴事項全部証明書) |

| 休業からの再開 | (添付する書類はありません) (注意)休業届出時に再開予定日を記載した場合も必ず再開後に改めて届出を行ってください。 |

| 申告期限の延長 | 申告期限の延長の特例の申請書(税務署への提出書類で受付印の押印のあるもの) |

| 収益事業の開始・廃止 | 収益事業開始届出書・収益事業廃止届出書(税務署への提出書類で受付印の押印のあるもの) |

均等割の税率

| 法人の区分 | 税率 |

|---|---|

| 下記各号以外の法人 | 60,000円 |

| 資本金等の金額が1千万円以下で、従業者数が50人を超える法人 | 144,000円 |

| 資本金等の金額が1千万円を超え1億円以下で、従業者数が50人以下の法人 | 156,000円 |

| 資本金等の金額が1千万円を超え1億円以下で、従業者数が50人を超える法人 | 180,000円 |

| 資本金等の金額が1億円を超え10億円以下で、従業者数が50人以下の法人 | 192,000円 |

| 資本金等の金額が1億円を超え10億円以下で、従業者数が50人を超える法人 | 480,000円 |

| 資本金等の金額が10億円を超え、従業者数が50人以下の法人 | 492,000円 |

| 資本金等の金額が10億円を超え50億円以下で、従業者数が50人を超える法人 | 2,100,000円 |

| 資本金等の金額が50億円を超え、従業者数が50人を超える法人 | 3,600,000円 |

※令和5年1月31日までに開始した事業年度については従前の税率が適用されます。

法人税割の税率

8.4%

※令和4年1月31日までに開始した事業年度については従前の税率が適用されます。

申告納付期限

中間申告 事業年度開始の日以後6カ月を経過した日から2カ月以内

確定申告 事業年度終了の日の翌日から原則として2カ月以内

■ 固定資産税

納税義務者

1月1日現在で町内に土地・家屋・償却資産(これらを総称して固定資産といいます。)を所有している方。

※償却資産とは、会社や個人が工場、商店などの事業を営むために所有している構築物、機械、備品などをいいます。次のような場合には申告書または届出書の提出が必要です。

・土地・家屋の所有者として登記されている方が死亡し相続登記が1月1日までに完了しない場合・・・相続人代表者指定届兼固定資産現所有者申告書

・未登記家屋の所有者が死亡し新所有者が1月1日までに確定しない場合・・・相続人代表者指定届兼固定資産現所有者申告書

・未登記家屋の所有者が変更になった場合・・・固定資産税納税義務者変更届(未登記家屋用)

・家屋を取り壊した場合・・・家屋滅失届 (滅失登記を行った場合は、必要ありません。)

・事業用資産を所有している場合・・・償却資産申告書

税額の計算方法

課税標準額×税率(1.4%)=税額

税額算出の基礎となる課税標準額は、原則として固定資産の価格(評価額)ですが、土地については、負担調整措置や住宅用地の特例があります。

免税点

同一行政区域内における固定資産税の課税標準額の合計額が、それぞれ次の額に満たない場合は、課税されません。

土地…30万円 家屋…20万円 償却資産…150万円

納期

7、9、11月の3回で納めていただきます。

■ 軽自動車税種別割

原動機付自転車、軽自動車、小型特殊自動車および二輪の小型自動車(これらを軽自動車等といいます。)の所有者に対して課税されます。

納税義務者

4月1日現在、町内を主たる定置場(使用の本拠)とする軽自動車等を所有している方

※ただし、割賦(所有権留保付)販売の場合は、買主が所有者とみなされます。

軽自動車税種別割には月割課税の制度はありません。

4月2日以降に譲渡、廃車等をされた場合は、その年度分の税額は全額納めていただくことになります。

4月2日以降に取得した場合は、その年度分の納税義務はありません。

税率

(1)原動機付自転車・二輪車・小型特殊自動車等

| 区分 | 種類 | 税額 | |

|---|---|---|---|

| 原動機付自転車 | 二輪 | 排気量50cc以下(二輪及び三輪以上の特定小型原動機付自動車を含む) | 2,000円 |

| 排気量90cc以下 | 2,000円 | ||

| 排気量125cc以下 | 2,400円 | ||

| 三輪以上 | 排気量20cc超 | 3,700円 | |

| 小型特殊自動車 | 農耕作業用のもの | 2,000円 | |

| その他のもの | 5,900円 | ||

| 軽自動車 | 二輪 | 3,600円 | |

| 雪上車 | 3,000円 | ||

| 二輪の小型自動車 | 6,000円 | ||

(2)三輪・四輪以上の軽自動車

| 区分 | 税額 | ||||

|---|---|---|---|---|---|

| 平成27年3月31日以前に初めて車両番号(ナンバー)の指定を受けた車両 | 平成27年4月1日以降に初めて車両番号(ナンバー)の指定を受けた車両 | ||||

| 初めて車両番号の指定を受けてから13年を経過した車両(経年車重課) | |||||

| 三輪 | 3,100円 | 4,600円 | 3,900円 | ||

| 四輪 | 乗用 | 営業用 | 5,500円 | 8,200円 | 6,900円 |

| 自家用用 | 7,200円 | 12,900円 | 10,800円 | ||

| 貨物 | 営業用 | 3,000円 | 4,500円 | 3,800円 | |

| 自家用 | 4,000円 | 6,000円 | 5,000円 | ||

※初めて車両番号(ナンバー)の指定を受けた年月とは、自動車検査証の「初度検査年月」を指します

納期

5月31日

■ 国民健康保険税

国民健康保険税は、医療分(基礎賦課分)、支援分(後期高齢者支援金等賦課分)、介護分(介護納付金賦課分)で計算されます。

納税義務者

世帯主が納税義務者になります。

世帯主が職場の健康保険に加入している場合でも、家族のどなたかが国民健康保険に加入していれば、世帯主に納税通知書を送付します。

税率

医療分

・所得割額 被保険者の基準総所得金額に7.5%をかけた額

・資産割額 固定資産税額に51%をかけた額

・均等割額 被保険者の人数に28,000円をかけた額

・平等割額 世帯毎32,000円

・賦課限度額 660,000円

支援分

・所得割額 被保険者の基準総所得金額に3.6%をかけた額

・資産割額 固定資産税額に5.4%をかけた額

・均等割額 被保険者の人数に10,000円をかけた額

・平等割額 世帯毎13,000円

・賦課限度額 260,000円

介護分

・所得割額 被保険者の基準総所得金額に1.9%をかけた額

・資産割額 固定資産税額に10.0%をかけた額

・均等割額 被保険者の人数に10,000円をかけた額

・平等割額 世帯毎9,500円

・賦課限度額 170,000円

課税計算

加入日は、届け出た日からではなく、本来、加入資格が発生した日(例えば転入日や出生日)から計算されます。さかのぼる期間は、最高3年間です。

年度の途中で加入した場合は、加入した月から、途中で脱退した場合は、前月までの分を月割で計算します。

国保税の軽減

前年の所得金額が、次の金額以下の場合、均等割額と平等割額を減額します。

擬制世帯の場合、擬制世帯主の前年の所得金額を含めて軽減判定します。

| 基準となる所得金額 | 軽減割合(均等割・平等割のみ) |

|---|---|

| 世帯の所得の合計額が、43万円+10万円×(給与所得者等の数-1)以下 | 7割軽減 |

| 世帯の所得の合計額が、 43万円+(30.5万円×被保険者の数及び特定同一世帯所属者)+10万円×(給与所得者等の数-1)以下 |

5割軽減 |

| 世帯の所得の合計額が、 43万円+(56万円×被保険者の数及び特定同一世帯所属者)+10万円×(給与所得者等の数-1)以下 |

2割軽減 |

非自発的失業者の国保税の軽減

解雇や倒産など非自発的な失業により職場の健康保険を脱退し国民健康保険に加入する方の軽減措置があります。

対象となる方

次のすべての条件を満たす人が対象です。

- 失業時点で65歳未満の人

- 雇用保険の特定受給資格者または特定理由離職者

※特定受給資格者または特定理由離職者であるかは、『雇用保険受給資格者証』の第1面「12離職理由」欄に記載されている番号で確認します。

| 下記のコードが記載されている人が対象になります | |

|---|---|

| 特定受給資格者理由コード | 11、12、21、22、31、32 |

| 特定理由離職者理由コード | 23、33、34 |

産前産後期間の国保税の免除

出産予定または出産された国民健康保険被保険者の方に対して、産前産後の一定期間の国保税を免除します。

対象となる方

国民健康保険に加入されている方で、妊娠85日以降に出産された方(死産・流産・人工妊娠中絶を含みます。)

対象期間

出産予定日または出産日の属する月の前月から4か月間(多胎妊娠の場合は、出産予定日または出産日の属する月の3か月前から6か月間)が対象です。

※令和6年1月分からが免除対象です。

免除額

出産される方の対象期間分の国保税(所得割額および均等割額)

届出方法

出産予定日の6か月前から届出できます。

届出に必要なもの

- マイナンバー(個人番号)が確認できるもの(マイナンバーカード、個人番号が記載された住民票の写し等)

- 出産予定日または出産日が確認できるもの(母子健康手帳[予定日の記載があるもの]、出生証明書[出産日および母子関係の記載があるもの]等)

納期限

| 区分 | 普通徴収 | 特別徴収(年金天引き) |

|---|---|---|

| 第1期 | 6月30日 | 各偶数月の年金支給日 |

| 第2期 | 7月31日 | |

| 第3期 | 8月31日 | |

| 第4期 | 9月30日 | |

| 第5期 | 10月31日 | |

| 第6期 | 11月30日 | |

| 第7期 | 12月28日 | |

| ※納期限が土日祝日の場合は、翌開庁日となります。 | ||

■ 後期高齢者医療保険料

後期高齢者医療制度では、被保険者のかた一人ひとりに保険料を負担していただきます。

被保険者となる方

(1)75歳以上の方(誕生日当日から「後期高齢者医療制度」で医療を受けます。)

(2)65歳以上75歳未満で、一定のしょうがいがある方の加入は任意となります。

保険料は、被保険者個人単位で算定し、被保険者全員が均等に負担する「均等割額」と被保険者の前年所得に応じて負担する「所得割額」を合計した額になります。

被保険者の保険料(年額)= 均等割額+所得割額

令和6年度、7年度の保険料率の設定は次のとおりです。

| 均等割額 | 52,953円 |

| 所得割率 | 11.79% |

※「所得割額」は被保険者の前年の総所得金額等から基礎控除額(43万円)を控除した額に「所得割率」を乗じた額になります。

※年間保険料の賦課限度額は80万円です。(令和6年度中に75歳到達して新たに被保険者となる方を除き、賦課限度額を段階的に引き上げます)(令和6年度73万円、令和7年度80万円)

保険料額の例

年金収入230万円の受給者の方の場合

所得割額・・・90,783円

(年金収入230万円-公的年金等控除額110万円-基礎控除額43万円)×所得割率11.79%

均等割額・・・52,953円

保険料額(年間合計額)・・・90,783円+52,953円=143,700円(100円未満切捨て)

※遺族年金や障害年金は収入に含みません。

保険料の軽減

所得の低い方や協会けんぽ等の被用者保険の被扶養者であった方には、保険料の軽減制度があります。

均等割額の軽減

世帯主および被保険者の所得に応じて、保険料の均等割額が軽減されます。

| 軽減割合 | 世帯(世帯主および被保険者)の所得の合計額 |

|---|---|

| 7割軽減 | 43万円+10万円×(年金・給与所得者の数-1)以下 |

| 5割軽減 | 43万円+(29.5万円×被保険者の数)+10万円×(年金・給与所得者の数-1)以下 |

| 2割軽減 | 43万円+(54.5万円×被保険者の数)+10万円×(年金・給与所得者の数-1)以下 |

被用者保険の被扶養者だった方

後期高齢者医療制度に加入する前日まで会社の健康保険(健康保険組合や共済組合)などの被扶養者だった方は、保険料の均等割額が制度加入から2年を経過する月までの期間のみ5割軽減され、所得割額はかかりません。

※国民健康保険・国民健康保険組合の被保険者だった方は該当しません。

保険料の納め方

年金が年額18万円以上の方

原則として年金から保険料が差し引きになります。(特別徴収)

※ただし、後期高齢者医療保険料と介護保険料を合わせた金額が、年金額の2分の1を超える場合には差し引きの対象になりません。

※口座振替をご希望の方は、納付書持参のうえ各金融機関で手続きください。

年金が年額18万円未満の方

口座振替や納付書などにより、納付していただきます。(普通徴収)

※国民健康保険税を口座振替で納めていた方も、振替は自動継続されませんので、改めて手続きが必要です。

納期限

| 区分 | 普通徴収 | 特別徴収(年金天引き) |

|---|---|---|

| 第1期 | 6月30日 | 各偶数月の年金支給日 |

| 第2期 | 7月31日 | |

| 第3期 | 8月31日 | |

| 第4期 | 9月30日 | |

| 第5期 | 10月31日 | |

| 第6期 | 11月30日 | |

| 第7期 | 12月28日 | |

| ※納期限が土日祝日の場合は、翌開庁日となります。 | ||

安平町役場 税務住民課 税務グループ

TEL : 0145-22-2513 / FAX : 0145-22-3883